ภาษีเงินได้นิติบุคคลหัก ณ ที่จ่าย: คุณกำลังดูกระทู้

Table of Contents

ภาษีหัก ณ ที่จ่าย คืออะไร หักยังไง

คำถามนึงที่พบบ่อยมากๆ ตอนที่ผมทำงานเป็นที่ปรึกษาบัญชีภาษีให้กับผู้ประกอบการ โดยเฉพาะผู้ประกอบการที่เพิ่งเริ่มต้นทำธุรกิจ ก็คือ เรื่อง “ภาษีหัก ณ ที่จ่าย” หลายคนอาจจะเคยได้ยินคำว่า “ภาษีหัก ณ ที่จ่าย” แล้ว “ภาษีหัก ณ ที่จ่าย” คืออะไร? หักกันยังไงล่ะ?ทำไมต้องหัก? แล้วหักยังไง? เท่าไหร่? วันนี้จะได้รู้กันครับ

ภาษีหัก ณ ที่จ่าย คืออะไร?

ภาษีหัก ณ ที่จ่าย ก็คือ “เงิน” ที่ผู้จ่ายเงิน “หัก” ไว้ก่อนที่จะจ่ายให้กับผู้รับเงิน แล้วเอาเงินนั้นไปให้กับรัฐ นั่นทำให้ผู้รับเงินไม่ได้รับเงินเต็มจำนวนครับ แต่จะได้เงินบวกกระดาษแผ่นนึงที่เรียกว่า “หนังสือรับรองหัก ณ ที่จ่าย” ส่วนผู้จ่ายเงินยังต้องจ่ายเต็มนะครับ เพียงแต่จ่ายให้กับผู้รับเงินโดยตรงส่วนนึง แล้วให้สรรพากรอีกส่วนนึง

ภาษีหัก ณ ที่จ่าย มีไว้ทำไม?

ตามหลักเกณฑ์ของกรมสรรพากรบอกไว้ว่า “ภาษีหัก ณ ที่จ่าย” คือตัวช่วยในการลดภาระผู้เสียภาษี ไม่ต้องเสียภาษีเยอะๆ ทีเดียวตอนปลายปีครับ แต่ว่าถ้ามองในอีกแง่ คือ เค้ากลัวเราเบี้ยวเงินภาษีเงินได้ปลายปีมากกว่า กลัวไม่มีตังค์จ่าย ก็เลยทยอยๆ รับเงินไว้เลย ตอนที่เราได้รับเงินนั้นเอง

ใครต้องหักภาษี ณ ที่จ่าย แล้วนำส่งสรรพากร?

หลายคนอาจจะคิดว่าเฉพาะบริษัท หรือนิติบุคคลเท่านั้นที่ต้องหักภาษี ณ ที่จ่าย แต่จริงๆไม่ใช่นะครับ การจะหักภาษี ณ ที่จ่ายนั้นขึ้นอยู่กับประเภทรายการที่คุณจ่ายครับ นั่นคือคุณจ่ายค่าอะไร เช่น ถ้าคุณจ่ายเงินเดือน ค่าจ้าง ดังนั้นแม้ว่าคุณจะเป็นบุคคลธรรมดา เช่น เปิดร้านแต่ไม่ได้เป็นนิติบุคคล มีพนักงาน จ้างคนมาเฝ้าร้าน คุณก็ต้องหักภาษี ณ ที่จ่ายค่าจ้างนั้น แล้วนำส่งสรรพากรด้วยนะครับ ถ้าเข้าเกณฑ์ที่ต้องหัก

สรุป ผู้ที่จะต้องจ่ายภาษีหัก ณ ที่จ่าย คือผู้จ่ายเงินที่เป็นตาสีตาสา ผู้ประกอบการทั่วไป บริษัทห้างร้าน สมาคม จนถึงองค์กรของรัฐ ขึ้นอยู่กับจ่ายเป็นค่าอะไร และผู้ที่ถูกหัก นั้นต้องเสียภาษีหรือไม่

ใครต้องถูกหักภาษี ณ ที่จ่าย?

“ผู้ที่ต้องเสียภาษีทุกคนต้องถูกหัก” ครับ ไม่ว่าจะเป็นบุคคลธรรมดาหรือนิติบุคคลก็ตาม อีกนัยนึงก็คือ ภาษีหัก ณ ที่จ่าย คือ ภาษีที่ถ้าคุณไม่เข้าข่ายที่จะต้องเสียภาษี ก็ไม่จำเป็นต้องถูกหักครับ บอกคู่ค้า หรือผู้ที่จ่ายเงินให้คุณด้วยถ้าเค้าไม่รู้ หรือถ้าคุณถูกหักไว้แล้วก็ขอคืนได้ เช่น ประกอบธุรกิจที่ได้ BOI หรือมีรายได้ไม่ถึงเกณฑ์ที่ต้องเสียภาษี พวกนี้ไม่ต้องเสียภาษี ก็ไม่ต้องถูกหัก ณ ที่จ่ายครับ

สำหรับผู้ประกอบการคุณจะมีโอกาสเป็นทั้งคนที่ไปหักเค้าหรือคนที่ถูกเค้าหักทั้ง 2 กรณี มาดูกันว่าค่าอะไรต้องหักเท่าไหร่กันบ้าง ผมจะยกตัวอย่างมาเฉพาะที่เจอบ่อยๆ ในการทำธุรกิจปกตินะครับ รายการแปลกๆ ไปดูเพิ่มเติมได้ที่ กรณีผู้รับเป็นบุคคลธรรมดา กรณีผู้รับเป็นนิติบุคคล

ต้องหักเมื่อไร?

เมื่อจ่ายเงินที่เกิน 1,000 บาทในคราวเดียว หรือหลายคราวรวมกันก็แล้วแต่ เช่นถ้าคุณแบ่งจ่ายบริการมูลค่า 1,200 บาท 2 ครั้ง ครั้งละ 600 บาท คุณต้องหักไว้ทั้ง 2 ครั้งด้วย แม้แต่ละครั้งจะไม่เกิน 1,000 บาท

รายการอะไรบ้างที่เราต้องหัก และนำส่ง เมื่อจ่ายให้บุคคลธรรมดา

1. เงินเดือน ค่าจ้าง (เงินได้ประเภทที่ 1)

อันนี้ชัดเจนครับ ถ้าคุณจ่ายเงินให้พนักงานหรือคนที่จ้างทำงานให้ ภาษีหัก ณ ที่จ่าย คือสิ่งที่ต้องหักเอาไว้ด้วยนะครับ

ต้องหักเท่าไหร่ : ต้องคำนวณเงินได้ทั้งปี หักค่าลดหย่อนต่างๆ แล้วหักตามอัตราก้าวหน้า เหมือนกับคำนวณภาษีเงินได้บุคคลธรรมดาครับ ซึ่งภาษีหัก ณ ที่จ่าย ประเภทนี้คือประเภทที่เป็นไปได้ตั้งแต่ 0 คือไม่หักเลย หรือเป็นเท่าไหร่ก็แล้วแค่คำนวณครับ วิธีการคำนวณแนะนำให้ถามนักบัญชี หรือฝ่ายบุคคลดูนะครับ หรือถ้ามีเวลาจะเขียนการคำนวณในอีกบทความต่อไป

แบบภาษีที่ต้องใช้นำส่ง : ภ.ง.ด.1

ต้องนำส่งสรรพากรภายใน : วันที่ 7 ของเดือนถัดไป หรือวันที่ 15 หากยื่นออนไลน์ ถ้าติดวันหยุดก็เป็นวันทำการถัดไป

ผู้ที่ต้องหัก : ผู้จ่ายทุกคน บุคคลธรรมดาก็ต้องหัก

2. จ้างทำงานให้ (เงินได้ประเภทที่ 2)

ถ้าคุณจ่ายเงินให้บุคคลธรรมดาที่เค้ารับทำอะไรบางอย่างให้ เช่น เป็นนายหน้าขายของ ได้ส่วนแบ่งค่าคอม หรือรับทำ หรือให้บริการอะไรบางอย่าง ภาษีหัก ณ ที่จ่าย คือสิ่งที่ไม่ควรลืมเลยล่ะครับ

ต้องหักเท่าไหร่ : เหมือนข้อ 1 เลยครับ

แบบภาษีที่ต้องใช้นำส่ง: ภ.ง.ด.1

ต้องนำส่งภายใน : วันที่ 7 ของเดือนถัดไป หรือวันที่ 15 หากยื่นออนไลน์ ถ้าติดวันหยุดก็เป็นวันทำการถัดไป

ผู้ที่ต้องหัก : ผู้จ่ายทุกคน บุคคลธรรมดาก็ต้องหัก

เพิ่มเติม : หลายคนอาจจะคิดในใจว่า รับจ้างทำงานให้ ไม่ใช่รับทำของแล้วหัก 3% หรอ? ตรงนี้แหละครับที่เริ่มจะต้องใช้การตีความและข้อเท็จจริงบางอย่างเพื่อแบ่งระหว่างจ้างทำของกับรับจ้างทำงานให้

* ความแตกต่างระหว่าง “จ้างทำของ” กับ “รับทำงานให้” นั่นแยกได้ไม่ยากมากครับ นั่นคือ จ้างทำของผู้รับจ้างเป็นผู้จัดหาอุปกรณ์ หรือเครื่องมือที่สำคัญในการทำงานเอง ผู้จ่ายเงินไม่ได้หามาให้ อันนี้ถือเป็นการทำธุรกิจแบบนึง ในกรณีนี้หัก 3% ครับ แต่ว่าถ้าเป็นการขายของให้ หรือจ้างเป็นเซลล์ให้ส่วนแบ่งการขาย อันนี้ให้คำนวณเหมือนเค้าเป็นพนักงานเลยครับ เพราะว่าไม่ได้เป็นการใช้อุปกรณ์อะไรเป็นการเฉพาะ *

3. จ้างทำของ / จ้างรับเหมา (เงินได้ประเภทที่ 7/8)

ตามที่ได้อธิบายไว้ด้านบนครับ ถ้าคุณจ้างใครทำอะไรให้ แล้วเค้าต้องใช้อุปกรณ์อะไรของเค้าเอง เช่น จ้างเขียนโปรแกรม เค้าต้องไปหาคอมพิวเตอร์และโปรแกรมที่ใช้เขียนเอง อันนี้ก็ถือเป็นการจ้างทำของ หรือถ้าคุณจ้างออกแบบให้ เค้าต้องไปหาคอมพ์และโปรแกรมออกแบบเองอันนี้ก็ถือเป็นการจ้างทำของ แต่ถ้าคุณมีอุปกรณ์อะไรให้ครบครั้น แล้วให้เค้าออกแบบให้เฉยๆ อันนี้ถือว่าเป็นการจ้างทำงานให้ (เงินได้ประเภทที่ 2) ฟังดูไม่ยากใช้มั้ยครับ? แบ่งง่ายๆ ว่าใครให้ใช้อุปกรณ์ที่จำเป็นในการทำงานนั้นๆ ให้สำเร็จ แล้วอย่าลืมว่าภาษีหัก ณ ที่จ่าย คือสิ่งที่ต้องหักเอาไว้ด้วยล่ะครับ

ต้องหักเท่าไหร่ : 3%

แบบภาษีที่ต้องใช้นำส่ง : ภ.ง.ด.3

ต้องนำส่งภายใน : วันที่ 7 ของเดือนถัดไป หรือวันที่ 15 หากยื่นออนไลน์ ถ้าติดวันหยุดก็เป็นวันทำการถัดไป

ผู้ที่ต้องหัก : บริษัท ห้างหุ้นส่วนนิติบุคคล

4. จ้างบริการวิชาชีพอิสระ (เงินได้ประเภทที่ 6)

คุณอาจจะต้องจ้างผู้สอบบัญชี หรือทนายความบ้างในการทำธุรกิจ ภาษีหัก ณ ที่จ่าย ประเภทนี้คือประเภทที่คุณห้ามลืมเลยล่ะ

ต้องหักเท่าไหร่ : 3%

แบบภาษีที่ต้องใช้นำส่ง : ภ.ง.ด.3

ต้องนำส่งภายใน : วันที่ 7 ของเดือนถัดไป หรือวันที่ 15 หากยื่นออนไลน์ ถ้าติดวันหยุดก็เป็นวันทำการถัดไป

ผู้ที่ต้องหัก : บริษัท ห้างหุ้นส่วนนิติบุคคล

5. ค่าเช่า (เงินได้ประเภทที่ 5)

ถ้าคุณเช่าออฟฟิศจากบุคคลธรรมดา ภาษีหัก ณ ที่จ่าย คือสิ่งที่คุณห้ามลืมนะครับ

ต้องหักเท่าไหร่ : 5%

แบบภาษีที่ต้องใช้นำส่ง : ภ.ง.ด.3

ต้องนำส่งภายใน : วันที่ 7 ของเดือนถัดไป หรือวันที่ 15 หากยื่นออนไลน์ ถ้าติดวันหยุดก็เป็นวันทำการถัดไป

ผู้ที่ต้องหัก : บริษัท ห้างหุ้นส่วนนิติบุคคล

เพิ่มเติม: คุณอาจจะเคยเจอว่าผู้ให้เช่าเค้าจะรับเงินเต็มๆ ไม่ให้หัก ณ ที่จ่าย!! อันนี้เป็นเรื่องน่าลำบากใจมากครับ คุณมี 3 ตัวเลือกที่จะทำ

1) คุณเป็นผู้ออกภาษีแทนให้ แล้วนำส่งแบบตามปกติต่อไป แต่ก็เหมือนกับค่าเช่าคุณแพงขึ้นไปอีกประมาณ 5% แต่ธุรกิจคุณจะปลอดภัยจากค่าปรับภาษี และไร้จุดอ่อนไม่ให้สรรพากรโจมตีได้

2) หาที่เช่าใหม่ นี่มันไม่ถูกต้อง!! ชั้นไม่ออกภาษีให้หรอก!

3) นิ่งๆ ไม่หักก็ไม่หัก เงียบๆ ไว้จะเลือกทางไหนก็แล้วแต่คุณแล้วกันครับเมื่อจ่ายให้นิติบุคคล

6. จ้างทำของ/จ้างรับเหมา/บริการต่างๆ (เงินได้ประเภทที่ 7/8)

อันนี้เป็นกรณีเกิดขึ้นบ่อยสุดแล้วครับ ภาษีหัก ณ ที่จ่าย ประเภทนี้คือประเภทที่แตกต่างจากประเภทอื่นๆ ซึ่งสำหรับบริการธุรกิจต่างๆ หัก 3% ใช้กันจนจะลืมว่ามีอัตราอื่นๆ กันแล้ว

ต้องหักเท่าไหร่ : 3%

แบบภาษีที่ต้องใช้นำส่ง : ภ.ง.ด.53

ต้องนำส่งภายใน : วันที่ 7 ของเดือนถัดไป หรือวันที่ 15 หากยื่นออนไลน์ ถ้าติดวันหยุดก็เป็นวันทำการถัดไป

ผู้ที่ต้องหัก : บริษัท ห้างหุ้นส่วนนิติบุคคล

7. ค่าเช่า (เงินได้ประเภทที่ 5)

ถ้าคุณเช่าออฟฟิศจากนิติบุคคล อันนี้ก็เหมือนๆ กับเช่าจากบุคคลธรรมดาแหละครับ ต่างกันแค่แบบ แล้วภาษีหัก ณ ที่จ่าย ประเภทนี้คือสิ่งที่คุณห้ามลืมเลยล่ะครับ

ต้องหักเท่าไหร่ : 5%

แบบภาษีที่ต้องใช้นำส่ง : ภ.ง.ด.53

ต้องนำส่งภายใน : วันที่ 7 ของเดือนถัดไป หรือวันที่ 15 หากยื่นออนไลน์ ถ้าติดวันหยุดก็เป็นวันทำการถัดไป

ผู้ที่ต้องหัก : บริษัท ห้างหุ้นส่วนนิติบุคคล

8. ค่าโฆษณา (เงินได้ประเภทที่ 8)

ถ้าคุณจ้างบริษัทโฆษณาต่างๆ ให้โฆษณาให้ คุณต้องหัก ณ ที่จ่ายดัวยนะครับ แต่อัตราอาจจะแปลกๆ กว่าอันอื่นๆ หน่อย ซึ่งภาษีหัก ณ ที่จ่าย ประเภทนี้คือประเภทที่ถูกหักเพียง 2% เท่านั้น

ต้องหักเท่าไหร่ : 2%

แบบภาษีที่ต้องใช้นำส่ง : ภ.ง.ด.53

ต้องนำส่งภายใน : วันที่ 7 ของเดือนถัดไป หรือวันที่ 15 หากยื่นออนไลน์ ถ้าติดวันหยุดก็เป็นวันทำการถัดไป

ผู้ที่ต้องหัก : บริษัท ห้างหุ้นส่วนนิติบุคคล

9. ค่าขนส่ง (เงินได้ประเภทที่ 8)

ถ้าคุณจ้างบริษัทขนส่ง “ไม่สาธารณะ” ที่ขึ้นทะเบียนเป็นผู้ให้บริการขนส่ง ซึ่งภาษีหัก ณ ที่จ่าย ประเภทนี้คือประเภทที่ต้องหักแค่ 1% นะครับ อย่าหัก 3% เดี๋ยวของคุณจะไปไม่ถึงปลายทาง

ต้องหักเท่าไหร่ : 1%

แบบภาษีที่ต้องใช้นำส่ง : ภ.ง.ด.53

ต้องนำส่งภายใน : วันที่ 7 ของเดือนถัดไป หรือวันที่ 15 หากยื่นออนไลน์ ถ้าติดวันหยุดก็เป็นวันทำการถัดไป

ผู้ที่ต้องหัก : บริษัท ห้างหุ้นส่วนนิติบุคคล

เรียบเรียง โดย ภีม เพชรเกตุ

ผู้ก่อตั้งและผู้บริหารของโปรแกรมบัญชีออนไลน์ PEAK จากโครงการ True Incube ในกลุ่มทรู คอร์ปอเรชั่น, ชนะเลิศโครงการ Angel in the City 2014 ขององค์การส่งเสริมอุตสาหกรรมซอฟต์แวร์แห่งชาติ, Microsoft BizSpark Plus Partner, และได้รับทุนสนับสนุนการพัฒนาจากสำนักงานนวัตกรรมแห่งชาติ

โปรแกรมบัญชีออนไลน์ PEAK ช่วยให้ธุรกิจคุณไปได้ไวและไกลกว่า

ท่านสามารถทดลองใช้งานได้ที่ ทดลองใช้ฟรี

[NEW] บุคคล จ้าง บุคคล ต้องหักภาษี ณ ที่จ่ายไหม ? | aomMONEY | ภาษีเงินได้นิติบุคคลหัก ณ ที่จ่าย – NATAVIGUIDES

© 2017 LikeMe Co., Ltd. All Right Reserved.

ยื่น ภ.ง.ด.94 ภาษีครึ่งปีแบบจับมือทำ ! วิธียื่น #ภาษีเงินได้บุคคลธรรมดาครึ่งปี 2564 ผ่านอินเตอร์เน็ต

คลิปสอนยื่นภาษีเงินได้บุคคลธรรมดาครึ่งปี สำหรับปี 2564 ปีนี้ทางสรรพากรมีการเปลี่ยนแปลงรูปแบบการยื่นภาษีด้วยแบบ ภ.ง.ด. 94 ผ่านอินเตอร์เน็ตใหม่ พรี่หนอมเลยทำรีวิวการยื่นให้ดูกันครับผม

สำหรับใครที่ยื่นภาษีครึ่งปีไม่เป็น หรือไม่เคยยื่นมาก่อน แนะนำให้ลองทำตามคลิปนี้ได้เลยครับ

ภาษีครึ่งปี หรือ ภาษีเงินได้บุคคลธรรมดาครึ่งปี เป็นการจ่ายภาษีเงินได้ \”ล่วงหน้า\” โดยคำนวณจากรายได้ในช่วงครึ่งปีที่ผ่านมา โดยคนที่มีหน้าที่ยื่น จะมีทั้งบุคคลธรรมดาและนิติบุคคล แต่ กรณีบุคคลธรรมดาต้องมีรายได้ประเภทที่ 5 8 ในช่วงครึ่งปีแรก (มกราคม มิถุนายน) เกิน 60,000 บาท จึงจะมีหน้าที่ยื่นภาษี โดยให้ยื่นภายในวันที่ 30 กันยายนของทุกปี (ถ้าผ่านอินเตอร์เน็ตก็ได้เพิ่มอีก 8 วันโดยปกติ)

คลิปตอนที่แล้ว : https://youtu.be/zVeTC2wcFc

ภาษี ภาษีเงินได้บุคคลธรรมดา ภาษีครึ่งปี ภาษีเงินได้บุคคลธรรมดาครึงปี สรรพากร TAXBugnoms

นอกจากการดูบทความนี้แล้ว คุณยังสามารถดูข้อมูลที่เป็นประโยชน์อื่นๆ อีกมากมายที่เราให้ไว้ที่นี่: ดูความรู้เพิ่มเติมที่นี่

#ภาษี10นาที Ep.1 : ภาษีเงินได้หัก ณ ที่จ่าย คืออะไร คิดแบบไหน ต้องทำอะไรบ้าง?

ภาษีเงินได้หัก ณ ที่จ่าย ถ้าว่ากันแบบง่ายๆ คือ จำนวนเงินที่กฎหมายกำหนดให้ผู้จ่ายเงินหักออกจากเงินได้ก่อนจ่ายให้แก่ผู้รับ และถือเป็น \”เครดิตภาษี\” ของผู้ถูกหัก สำหรับการคำนวณภาษีที่ต้องยื่นในแบบแสดงรายการภาษี โดยทางผู้จ่ายเงินจะมีหลักฐานที่เรียกว่า \”หนังสือรับรองการหักภาษี ณ ที่จ่าย\” ให้แก่ผู้รับไว้เป็นหลักฐาน

ยกตัวอย่างเช่น ถ้าหากเรามีภาษีที่ต้องเสียทั้งหมดในปี จำนวน 15,000 บาท แต่เรามีภาษีหัก ณ ที่่จ่ายที่ถูกหักไว้แล้วระหว่างจำนวน 10,000 บาท แปลว่าในปีนั้นเราจะต้องเสียภาษีเพิ่มเติมแค่เพียง 15,000 10,000 = 5,000 บาทเท่านั้นเอง (10,000 บาทที่ถูกหักไว้ นำไปเครดิตออกจากภาษีที่ต้องชำระตอนปลายปี)

หรือสรุปง่ายๆว่า หลักการของภาษีหัก ณ ทีจ่ายเป็นแบบนี้ครับ คือ

1. คนจ่ายหักภาษีไว้ เอาเงินไปส่งสรรพากร

2. คนมีรายได้ ได้ใบเอกสารหลักฐานการหักภาษี

3. ตอนยื่นภาษี คำนวณออกมาได้เท่าไร ให้เอาภาษีที่ถูกหักไว้ไปลบออก ส่วนต่างก็เสียเพิ่มหรือได้คืนแล้วแต่กรณีไป

อย่าลืมนะครับว่า รายได้ที่ถูกหักภาษีไว้นี่ ไม่ยื่นไม่ได้นะครับ เพราะถ้าไม่ยื่นก็แปลว่ามีสิทธิโดนตรวจสอบแน่นอนจ้า เพราะสรรพากรมีข้อมูลแล้วจากข้อ 1 แล้วก็ไม่ใช่การเสียภาษีด้วย มันเป็นการจ่ายล่วงหน้าเฉยๆ

ภาษี10นาที ภาษีเงินได้หักณทีจ่าย ภาษีหัก ภาษีหักณที่จ่าย ถูกหักภาษี จ่ายภาษีล่วงหน้า ภาษีเงินได้บุคคลธรรมดา คำนวณภาษี

ซีรีย์ ภาษี10นาที ซีรีย์ที่สอนเรื่องภาษีโดยพรี่หนอม TAXBugnoms เพื่อให้ความรู้ภาษีเข้าใจง่ายขึ้น ทุกวันอังคารเวลา 2 ทุ่ม เริ่มตั้งแต่ปลายเดือนสิงหาคม 2562 เป็นต้นไป และจะทำจนกว่าขี้เกียจทำ 555

กด Subscribed เป็นกำลังใจให้กันด้วยนะจ๊ะ

ติดตามช่องทางอืนๆของพรี่หนอมได้ที่

FB : http://www.FB.com/TAXBugnoms

Twitter : https://twitter.com/TAXBugnoms

Podcast : http://taxbugnoms.podbean.com/

ชงรื้อภาษีสรรพากรทั้งระบบ หั่นภาษีบุคคลธรรมดาเหลือ 25% ใกล้เคียงนิติบุคคล

คณะอนุกรรมการพิจารณาปรับปรุงและแก้ไขประมวลรัษฎากร หรือ คกก. เตรียมเสนอ แก้ไขกฎหมายประมวลรัษฎาของกรมสรรพากรจากประชาชน โดยมีการเสนอให้แก้ไข 6 ประเด็น ได้แก่

1.ประเด็นธรรมาภิบาลการจัดเก็บภาษีและบริหารภาษีอากร โดยให้มีการตั้งคณะกรรมการที่ปรึกษานโยบายภาษีอากรแห่งชาติ ที่เป็นอิสระจากหน่วยงานจัดเก็บภาษี เพื่อกำหนดนโยบายการเก็บภาษีโดยคำนึงโครงสร้างภาษีทั้งระบบและทุกประเภท รวมถึงการตั้งคณะกรรมการอุทธรณ์ภาษี ซึ่งเป็นคนนอก ไม่ใช่จากกรมสรรพากร เพื่อให้เกิดความเป็นธรรมและเป็นกลาง รวมทั้งสร้างค่านิยมในการเสียภาษี โดยกำหนดนโยบายเพื่อจูงใจให้ผู้มีเงินได้เข้าสู่ระบบภาษี อาทิ การช่วยเหลือผู้มีเงินได้น้อย และการให้สิทธิประโยชน์เชิงสวัสดิการที่มิใช่เป็นตัวเงินแก่ผู้เสียภาษีมาก เป็นต้น และกำหนดนโยบายเชิงรุกเพื่อขยายฐานการจัดเก็บภาษี โดยให้ประชาชนทุกคนที่มีอายุ 18 ปีขึ้นไป ไม่ว่าจะมีเงินได้หรือไม่ หรือมีเงินได้ถึงเกณฑ์มีหน้าที่ยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดา และให้ประชาชนเปิดเผยจำนวนเงินได้ที่ได้รับยกเว้นภาษีในแบบแสดงรายการ แม้ในปีภาษีดังกล่าวจะไม่มีภาษีที่ต้องชำระก็ตาม

2. ภาษีเงินได้บุคคลธรรมดา เสนอปรับเงินได้ใหม่ให้เหลือ 3 ประเภท โดยแยกตามวิธีการคำนวณภาษี คือ เงินได้จากน้ำพักน้ำแรง ได้แก่ เงินได้พึงประเมินมาตรา 40 (1) (2) (6) เดิม, เงินได้จากทรัพย์สินและการลงทุน ได้แก่ เงินได้ประเภทเงินปันผลและดอกเบี้ย และเงินได้จากธุรกิจและอื่นๆ รวมทั้งเสนอให้มีการหักค่าใช้จ่ายได้เพิ่มมากขึ้น ตามประเภทของประเภทเงินได้ จากปัจจุบันที่หักค่าใช้จ่ายได้ไม่เกิน 1 แสนบาท

นอกจากนี้ ยังเสนอให้มีการปรับลดอัตราภาษีเงินได้บุคคลธรรมดาลดลงจากปัจจุบันสูงสุด 35% ให้อยู่ระดับ 25% ใกล้เคียงกับภาษีเงินได้ของนิติบุคคล และขยายช่วงเงินได้สำหรับแต่ละอัตรา เพื่อเป็นการส่งเสริมผู้ประกอบการรายย่อยที่ต้องการประกอบธุรกิจ แต่ยังไม่พร้อมจะเป็นนิติบุคคล

3. ภาษีเงินได้นิติบุคคล เสนอให้มีการปรับลดอัตราภาษีและภาระภาษีรวมอยู่ที่ไม่เกิน 25% จากปัจจุบันภาษีนิติบุคคลของไทยเสียอยู่ที่ 20% และต้องเสียภาษีเงินปันผลอีกประมาณ 10% ทำให้มีภาระภาษีรวมประมาณ 28% รวมถึงให้กลุ่มบริษัทเดียวกันมีสิทธิคำนวณกำไรเสียภาษีรวมแบบกลุ่ม ป้องกันการถ่ายโอนราคาสินค้าบริหารเพื่อเสียภาษีให้น้อยลง นอกจากนี้เสนอให้กำหนดอัตราภาษี ณ ที่จ่าย เพียงอัตราเดียวสำหรับเงินได้ทุกประเภท และปรับวงเงินขั้นต่ำที่จะต้องหักภาษีเงินได้ ณ ที่จ่าย เพื่ออำนวยความสะดวกและลดภาระของผู้จ่ายเงินได้ในการตีความ

4. ภาษีมูลค่าเพิ่ม (ภาษีแวต) จากปัจจุบันต้องจดทะเบียนภาษีแวตเมื่อมีรายได้เกิน 1.8 ล้านบาทต่อปี เสนอเพิ่มเป็นเกิน 10 ล้านบาทต่อปี แก้ปัญหาผู้ประกอบการหลีกเลี่ยงการเสียภาษีแวต เนื่องจากผู้ประกอบการเอสเอ็มอีปัจจุบันมีรายได้อยู่ปีละ 78 ล้านบาท

ทั้งนี้ ผู้ประกอบการที่มีรายได้ไม่ถึง 10 ล้านบาท ไม่ต้องจดทะเบียนขึ้นภาษีแวต จะต้องเสียภาษีจากการขายจากรายรับ 2% ทดแทน รวมทั้งเสนอให้ยกเลิกการยกเว้นภาษีแวตให้กิจการบางประเภท เช่น บริการสอบบัญชี การว่าความ โรงเรียนกวดวิชา การให้บริการนักแสดง เป็นต้น และคงเหลือยกเว้นเฉพาะประเภทที่มีเหตุจำเป็นสมควร นอกจากนี้ เสนอพิจารณาการจัดเก็บภาษีแวต โดยนำหลักตามร่างกฎหมายภาษีมูลค่าเพิ่มผู้ประกอบการอีคอมเมิร์ซมาใช้

5. ภาษีธุรกิจเฉพาะ เสนอให้มีการยกเลิกจัดเก็บภาษีธุรกิจเฉพาะอัตรา 0.1% จากรายรับจากการขายหุ้นในตลาดหลักทรัพย์

6.ภาษีอากรแสตมป์ เสนอให้ยกเลิกการเก็บภาษีอากรแสตมป์ทั้งหมด เนื่องจากซ้ำซ้อนกับการเก็บภาษีประเภทอื่น และมีจำนวนน้อยและมีค่าใช้จ่ายในการติดตามตรวจสอบสูงกว่าภาษีอากรแสตมป์เก็บได้

เรื่องเล่าเช้านี้ (Morning News) กันยายน 2561 ติดตามความเคลื่อนไหวข่าวสารได้ก่อนใครได้ที่นี่

เรื่องเล่าเช้านี้.com : http://morningnews.bectero.com

facebook : https://www.facebook.com/MorningNewsTV3

Twitter : https://twitter.com/MorningNewsTV3

Official LINE : @ruenglao

รายละเอียดเพิ่มเติม https://morningnews.bectero.com/economy/22Sep2018/130263

กฎหมายฟอกเงินต้องคุ้มครองผู้เสียหายในความผิดมูลฐานอย่างครอบคลุม : สุรวิทย์ คนสมบูรณ์

นพ.สุรวิทย์ คนสมบูรณ์ ส.ส.ชัยภูมิ พรรคเพื่อไทย อภิปรายในระเบียบวาระการประชุมสภาผู้แทนราษฎร ชุดที่ 25 ปีที่ 3 ครั้งที่ 6 (สมัยสามัญประจำปีครั้งที่สอง) วันพุธที่ 17 พฤศจิกายน 2564

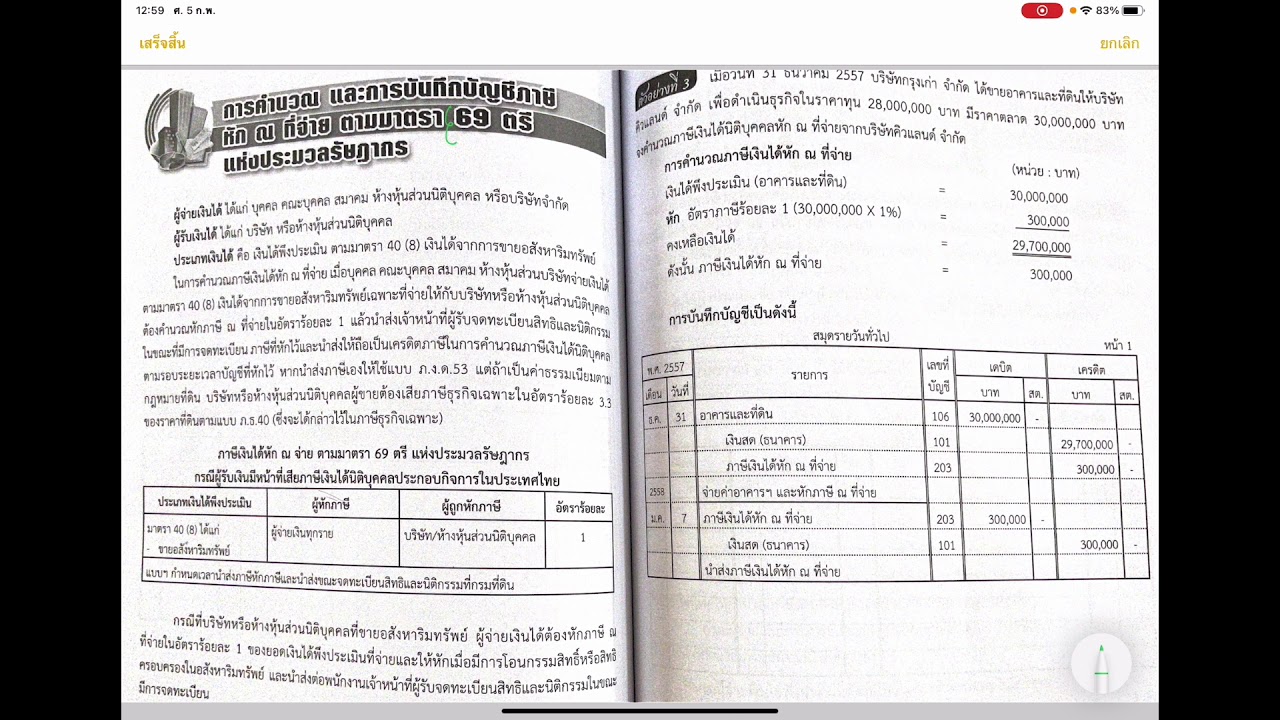

ภาษีหัก ณ ที่จ่าย มาตรา 69 ทวิ และ 69 ตรี ep.3

นอกจากการดูบทความนี้แล้ว คุณยังสามารถดูข้อมูลที่เป็นประโยชน์อื่นๆ อีกมากมายที่เราให้ไว้ที่นี่: ดูบทความเพิ่มเติมในหมวดหมู่LEARN TO MAKE A WEBSITE

ขอบคุณมากสำหรับการดูหัวข้อโพสต์ ภาษีเงินได้นิติบุคคลหัก ณ ที่จ่าย